目標:上の子が20歳、下の子が18歳になる15年後にセミリタイア

この記事は2020年7月17日時点の考えを書きおろし、加筆したものです。

今と一部違う考え方もしているますが、その辺はご了承ください。

現在、僕の主力投資はインデックス投資です!!

副収入>支出 を目標とし、配当のみで月32万円稼ぐためには、リスクをとって資産を増やさないといけない。

しかし、それはかなり厳しいという結果になってしまいました

そこで、月10万円を副業、月22万円を配当で稼ぐとしたら税金を考慮すると配当5%なら6626万円、7%なら4732万円必要であるという試算がでました。

仮に15年間で4700万円を作るという目標にしても、インデックス投資だけを行う場合は10年間複利運用で年平均7%と仮定しても月16万5千円、年間約200万円の投資が必要です。

※年平均7%は、インデックス投資で積み立てた場合の過去15年間での平均成績です

しかも、インデックス投資の場合は、7%程度資産が増えるから4%程度なら取り崩しても資産が減らないという取り崩し方法が一般的で、インデックス投資だけで経済的自由を達成するには、22万×12か月×25=6600万円が必要です

この流れは以下のページで試算しています。

そして、ここからが今日のポイントです。

現在(2020年7月時点)の資産は、ざっくりと現金:550万円、株:450万。

5歳と今年3歳になる子供が2人います。

この2人がそれぞれ20歳、18歳になるタイミング(15年後の2035年)で今の仕事から解放されたいと考えています。

仕事は別に嫌いじゃないけど、夜勤がつらいんですよねぇ…

いままでは月々のキャッシュフローを強くするために、高配当株、高配当ETFを中心に購入してきました。

配当金が増えていくことは、心理的にも心地良いですからね。

しかし、高配当銘柄はキャッシュフローを強力にする手段としては効果的ですが、株価の値上がりは成長銘柄と比べると、一般的には期待できません。

※もちろん銘柄によっては高配当であって値上がりも期待できる株もあります

日々のキャッシュフローに関しては、年間の支出額を把握した結果

・本職の年収で生活費+100万円は確保できている

→不況に強い職種なので給料がいきなり半分になるなどは考えにくい

・年間の副業収入は約30万円(下がる可能性は大いに有り)

・年間の配当金は約20万円

要は生活に困っていないので、個別株に求めることを変更します

<変更前>

・日々のキャッシュフローの強化」:高配当株投資

<変更後>

2035年の出口を見据えて、

1、値上がり益が期待できる銘柄(成長株)

→株価の値上がりを期待するもので連続増配当株を選ぶ(4~5倍の値上がりを期待できる物が銘柄望ましい)

2、今の値段で買えば、15年後の時点で考えたら配当が7%を超えることが期待できる連続配当株

→配当金の増配を期待するもの(もし10%の配当を得られるのなら、投資額は2640万円で良い事になる)

→ちなみにYoC(Yield on Cost)と呼び、年間受取り配当金÷買値 (平均取得価格)で計算できるそうです。

3、ハイリスクハイリターンの高配当株で、今も将来も7%超えの配当が期待できる高配当株

→ハイリスクだが、今買っても将来にわたり継続して高配当を期待できる銘柄

個別株の選定は、株価の値上がりを期待する銘柄か、配当金の増配を期待する銘柄を選ぶということです。

なので数年後の株価を買う事はせず、事業も長年にわたり継続できるような会社に投資をしなければいけません。

※具体的な銘柄は、後に書きます。

1、現金と株の比率を変える(アセットアロケーションの設定)

2020年7月時点では、現金対株比は55対45でした。

その頃は新型コロナウイルスの影響で、株価がめちゃくちゃ下がってて、持っている銘柄もめちゃくちゃ含み損を抱えました。

でも、気持ち的に辛さはなく、もう少しリスクを取れると感じていました。

ただし、4人家族で働いているのが僕だけなのでそこまでリスクをとれないとも思っていました。

この辺の比率は人によってまちまちで、性格も大いに関係があります。

僕は米国や新興国の長期的発展に伴って株価も上がっていくと考えているので、理屈で言えば現金10%、株90%の方がいいですが、住宅ローンや教育費を考えるとある程度は現金を確保しておかないといけないと思っています。

目安としてなんとなくですが現金:40%、株:60%程度なら大丈夫かなと考えています。

だけど、2020年度のNISA枠はほぼ使いきっているからむやみには買わないようにしたいと思います。

2021年度も、最低でもNISA枠いっぱいは投資する予定ですし、2020年7月の段階では貯金額を増やすという考えを持っていました。

新型コロナウイルスの影響で、今後株価が下がる可能性はあるので、その時には買うのも有りだなというスタンスでいきたいです!!

今年は最低限、インデックスファンドの積み立てだけでもオッケーというスタンスでいきます。

※インデックス投資は継続で買わないと意味が無いので、機械的に購入を継続していきます

ただし、コロナの第2波などで株価が大幅に下落するようなことがあれば積極的に投資していきたいと考えています。

しかし、下落の定義をあいまいにしておくと、いざ買うというタイミングで買えないと思うので、購入の為に指針を作りました。

この辺は、後述します。

2、ポートフォリオの構成の決定(株をどのように振り分けるか)

ここで決めるのは、以下のような事です。

国内株何%、海外株何%

成長株何%、割安株何%

インデックス投資何%、個別株何%

大型株か、小型株か

個人的には、割安株か、成長株かという考えではなくて、以下2つの事を考え、分類分けします。

・2035年以降の高配当を期待する銘柄

個人的にはグラフにすると分かりやすいです。

以下のようにx軸を株の値段、y軸を配当として考えました。

このグラフを頭に入れて、今は②の銘柄を選び、将来的に③or④に入る銘柄を選ぶというのがポイントとなります。

僕の場合、15年後に4700万円で配当が7%という出口目標が決まっています。

そして、今の僕のポートフォリオはざっくりと成長狙いと高配当狙いの割合は、成長:20% 高配当:80% です。

将来的に ③になる銘柄や④になる銘柄で、値が3倍以上になる可能性のあるものを探すのが今の目標です。

そして今は②に入る成長銘柄を購入するようにし、

②に入る銘柄で、今後③に入る株を30%

②に入る銘柄で、今後④に入る株を70%

このくらいを目安に個別株や投資信託を選定していきたいと思います。

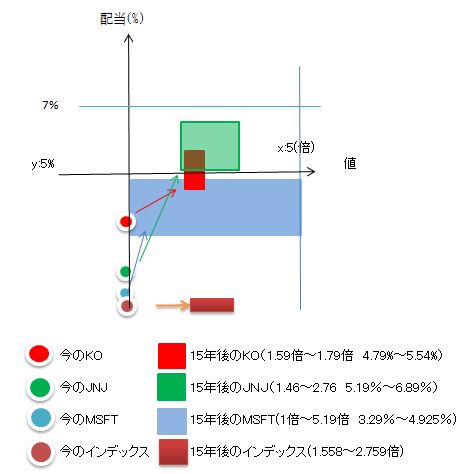

3、今の配当金と株価から15年後の配当金と株価を考える

もちろん、考えた通りに株価は動かないです。

しかし、上の表を意識すると今の値から将来の値や配当が割と当たるんではないかと思われる値を計算できました。

少なくとも、ある程度自分なりに目安を考えれるようになりました。

例えば、以下の個別銘柄を参考に考えます。

1つはKO(コカ・コーラ)、1つはJNJ(ジョンソン・エンド・ジョンソン)、1つはMSFT(MSFT)です。

2020年7月20日時点で、KOは1ドル≒45、JNJは1株≒約150ドル、MSFTは1株≒200です。

※ここからは僕の主観です※

KOとJNJは景気に左右されにくく、アメリカの人口は2050年くらいまでは右肩上がりに上がると考えられていますので、将来的にも右肩上がりの売上や利益が期待できます。

そして、そのような銘柄は市場的に配当が低めですが、15年後を考えると悪くないという考えができます。

でも、目安も無くやみくもに投資しても指針が無ければ意味が無いので、配当と株価で指針をつくります。

考え方は以下の通りです。

現在、KO:株価45、配当1.6/年 なので、

配当利回りは1.6/45=3.56%

配当性向が75%でまだ増配は余裕がありそうですが、増配率はここ5年間で6.1%→5.7%→5.4%→2.6%→2.5%と減っています。

増配は続き、売り上げや利益も増えては行くけど増配率は下がるか現状維持と予想。

今後15年平均の1.02%とすると、今の値段で見て15年後の配当利回りは等比数列で求められて以下の通り(等比数列使うなんて大学の時以来(笑))

今の値段で将来の配当利回りを考えるのがポイントです。

初項a:3.56(%) 公比r:0.02 公数:15(年)

15年後の利回り:b=a×(1+r)*n

=3.56×1.02*15

=4..79 %

もし、平均0.03%とすると

3.56×1.03*15=5.54 %

15年後にコカ・コーラの配当は、

1.02の増配だった場合1.6×1.02*15=2.15

1.03の増配だった場合1.6×1.03*15=2.49

15年後の利回りが仮に3~4%くらいの間に収まるとすると、

一番安い想定:増配率1.02%で配当4%の場合

0.04=2.15/x

x=71.66

一番高い想定:増配率1.03%で配当3%の場合

0.03=2.42/x

X=80.66

コカコーラの株価は、15年後は70~80くらいと予想。

値上がり率は1.55倍~1.78倍と思われます。

この数字を見ると、15年後のセミリタイアは難しのかなと思ってしまいます。

では、JNJはどうでしょうか??

現在、JNJ:株価150、配当3.75/年 なので、配当利回りは3.75/150=2.5%

配当性向が40%台前半で、最近では徐々に下がってきてすらいますのでまだまだ増配は余裕がありそうです。

増配率はここ5年間で6.8%→5.4%→6.6%→5.9%→6.1%と安定しています。

増配は続き、売り上げや利益も増えては行くと予想します。

増配率は5%~7%くらいで推移すると予想

15年後にJNJの配当は、

1.05の増配だった場合3.75×1.05*15=7.79

1.07の増配だった場合3.75×1.07*14=10.35

現在の値で、15年後の配当利回りを試算すると…

増配率1.05%:7.79/150=5.197%

増配率1.12%:9.85/200=6.900%

15年後の利回りが仮に2.5~3.5%くらいの間に収まるとすると、

一番安い想定:増配率1.05%で配当3%の場合

0.035=7.79/x

x=223

一番高い想定:増配率1.03%で配当3%の場合

0.025=10.35/x

X=414

JNJの株価は、15年後は220~414くらいと予想。

値上がり率は1.46倍~2.76倍と思われます。

この2つを今の値から15年後の配当や株価を考えます。比較すると、

KOは 利回り:4.70%~5.38% 値上がり率は1.55倍~1.78倍

JNJは利回り:5.20.%~6.90% 値上がり率は1.46倍~2.76倍

これを比較すると、JNJの方がいいように個人的には考えます。

もう少し値が下がったタイミングで購入できるのなら、十分投資対象になります。

では、MSFTはどうでしょうか??

MSFTは景気に敏感な技術・情報セクターの株でありますが、財務を見てもざっくりと右肩上がりです。

今後どうなっていくか読めませんが、一般の消費者にもマイクロソフトの製品は幅広く使われています。

大幅に売り上げや利益を上げ続けるとは思いませんが今の世の中の事を考えると、長い目で見たら右肩上がりに増収、増益するのではないかと考えます。

現在、MSFT:株価200、配当1.8/年 なので、配当利回りは1.8/200=0.90%

配当性向が30%~40%台を安定しており、増配は余裕がありそうです。

増配率はここ5年間で12.2%→14.0%→8.2%→8.2%→9.9%と素晴らしい数字を残しています。

増配は続き、売り上げや利益も増えては行くと予想します。

増配率は8%~12%くらいで推移すると予想

今後15年平均の1.08%とすると、今の値段で見て15年後の配当利回りは以下の通りです。

15年後にMSFTの配当は、

1.08の増配だった場合1.8×1.09*15=6.55

1.12の増配だった場合1.8×1.12*15=9.85

現在の値で、15年後の配当利回りを試算すると…

増配率1.09%:6.55/200=3.275%

増配率1.12%:9.85/200=4.925%

過去のデーターから、15年後の利回りが仮に0.8~3%くらいの間に収まるとすると、

一番安い想定:増配率1.09%で配当3%の場合

0.03=6.55/x

x=218

一番高い想定:増配率1.12%で配当0.8%の場合

0.008=9.85/x

X=1231

MSFTの株価は、15年後は220~1200くらいと予想。

値上がり率は1.09倍~6.15倍と思われます。

KOとJNJではJNJの方が投資には有利という判断ができますが、JNJとMSFTではどうでしょうか??

今の値から考えて、15年後の配当や株価を考えます。比較すると、

JNJは利回り:5.19.%~6.89% 値上がり率は1.46倍~2.76倍

MSFTは利回り:3.28%~4.93% 値上がり率は1.09倍~6.15倍

MSFTの株価は以前から高すぎると言われており、バブルなのではないかとか言われています。

値上がりが1.09%という数値は、そういった意見が15年後に反映した時だと思われます。

そして、この2つは投資の目的が異なりますね!!

JNJは値上がり益+配当目的の投資ですが、どちらかというと配当目的となります。

MSFTは値上がり率に投資するといった感じですが、全く値が上がらない可能性も普通にあるという感じです。

ちなみに、参考程度にインデックスファンド(S&P500)も載せます。

これは、市場平均で考えればすぐにわかります。

市場平均3%:1.03^15=1.558(倍)

市場平均7%:1.07^15=2.759(倍)

市場平均(年)を3%~7%上がると考えると、今投資すれば15年後は1.558~2.759倍の値上がり益が期待できます。

表にすると、以下の感じです。

もちろん、この表はあくまで僕が考えた参考程度の考え方です。

・1年後には等比数列の年数が14になる

・短期的に見れば、株価は思い通りには動かない

・成長株が期待通りに値が上がり、高い金額で全てを売ったとしても15年後に7%の高配当株を見つけるという投資をしなければいけない。

・税金を考慮していない(重要!!)

・配当株は1年おきに配当がでるが、その配当金を計算していない(それを考えると(その時その時に再投資する等)、この表は今の高配当株で増配率が低い銘柄にシビアな結果がでがちなのではないか…)

しかし、ある程度の目安になる考え方だと思っています。

そして個別株の場合、どれくらいの株価になったら買えばいいかというのも計算ができます。

不景気だとか景気がいいとかそういう理由ではなく、現在の数字を見て15年後の数字を予想することで腰を沿えて投資ができるようになると思われます。

4、今後選ぶ銘柄

今までの考え方で、個別株を選びます。

僕の場合、目的別に考えて選ぶ銘柄は以下の2点を考慮し購入していきたいと思います。

・1つ目:YoC(年間受取り配当金÷買値 (平均取得価格))が7%以上を期待できる銘柄を購入する

例えば、今の配当は10で株価が200なら今の利回りは5%ですが、増配して15年後に配当が15となる見込みなら、現在価格の将来利回りは7.5%なので投資しても良いという考え方です。

将来の利回りを現在の値から考えるので、今後も増配が期待できる銘柄を選びます。

将来の利回りを現在の値から考える為には連続増配株が望ましいです。

例えばコカ・コーラの今の値は45で、僕の試算では15年後は70~80で、配当は2.19~2.49と考えています。

例えば15年後の値が75、配当が2.34だとすると

利回り:2..34/75=3.12%

ですが、僕は今の配当と将来の配当から将来の利回りを計算します。

なので上の計算だと以下の通りです。

2.19~2.49/45=4.87%~5.53%

YoC=4.87%~5.53%と考えています。

この前提で計算するためには15年後も連続して増配している銘柄が考えやすく、15年後も増収、増益をしている会社でなくてはいけません。

そうなると、選んではいけない銘柄も分かってきます。

例えば、僕の考えではたばこ株です。

たばこ会社は一般的に、一般消費財で財務も各社好調です。

設備投資額なども、製造業などと比べると非常に安く済むようです。

さらに現在では、配当利回りが6%~8%程度期待できるほどで、十分に割安と言える水準です。

以前僕は、「景気が悪くなってもタバコ吸う人はずっと吸うやろ!!」と軽いノリでMOという個別銘柄を購入しました。

※MOは50年以上増配している連続増配当会社です

少し前なら配当利回りが約4%で推移しており、15年後の利回りも4%程度に落ち着いてるかもしれません。

試算はしていませんが、そうであるなら値上がり益も期待できるほど今は割安な状態とも言えるかもしれません。

しかし、今後は投資に積極的にはなれません。

アメリカの人口が増えるにしても、健康リスクの観点や増税の影響から、たばこを新規で吸う人は増えないと思われます。

実際、年配の人はたばこを吸う比率が高い気がしますが、若い人が吸っている人は少なくなっていると感じています

もちろん、そのリスクを織り込んでの現在の割安と言える状態です。

人によっては値上がり益も期待できる銘柄だと考え、むしろ買いであると考える人ももちろんいると思います。

※タバコの販売価格が値上がっても、今吸っている人が大幅に減るようにも思いませんしね

しかし、今後吸う人が減ると思われる状況では15年後は減配しているかもしれません。

個人的に減配リスクが高いと感じている以上、積極的には手が出せないです。

僕の場合、今は配当で生活費を補てんしなくても大丈夫だからあくまで15年後を考えられます。

逆に今が配当1%でも増配当株で将来は4倍以上の株価が期待できる銘柄や、今は2%程度の利回りでも今からみて15年後のYoCが7%以上を期待でき、その後も増配が期待し続けられると思われる銘柄。

これらの銘柄には積極的に投資すべきと考えています。

例えば、具体的な銘柄は以下のものなどです。

JNJ:今の株価だと、配当7%も4~5倍以上の値上がりも期待できませんが、株価が下がれば十分購入を検討できる銘柄です。

安定した収益を期待できる業界(総合ヘルスカンパニー)で、50年以上も増配しています。

しかも配当性向もそれほど高くなく(40%程度で安定して推移)、今後も増配当が期待できます。

15年後を考えると少し物足りないですが、この銘柄は持ってて安心感があるので債権に近い気持ちで持ち続けられます。

KDDI:日本株になりますが、配当性向が40%台とDocomoやソフトバンクと比べて低く、さらに15年を超える連続増配当株です。

簡単に試算した結果、利回りは8%を超える利回りが期待できるという結果になりました!!

今の配当利回り4.4%程度で、同業他社のDocomo(約4.8%)やソフトバンク(約6.8%)の方が利回りは高いのですが、15年後を考えるとKDDIが一番いいのではないかと思います。

もし10%をたたきだしてもらえるなら、僕の場合2640万円投資をすればOKということになりますし、通信業界は今後も安定した収益を期待できると考えれます。

なので、今後も増配が期待できるので将来の高配当株として有りです。

※DocomoはNTTが完全子会社化するというニュースで爆上げしてしまったし、今後買えなくなるのでもう考えないことにしました

・2つ目:値上がり益を期待し購入する

値上がりだけを期待するのなら無配当株の成長銘柄を購入するのがセオリーですが、これはやりません!!

無配当株は、どれくらい下がるかが全くわからないですし、どのくらい上がるかも予想できません。

全く分からない状態でなんとなく選ぶのはあまりにリスキーです。

なので、値上がりを期待する銘柄でも、増配を10年以上行っている会社に投資するというスタンスでいこうと思います。

値上がりを期待する銘柄は、どれくらいで売るかを決めるかが重要になります。

連続増配株なら先ほど書いた値と利回りを計算し、自分なりに指針があります。

連続して増配していないと、たとえ値が上がり続けていても売り時を決めることができません。

結局、上がった後下がったら売るに売れず、損をする未来しか想像できません…

逆に期待値の範囲でかなり値が上がってきたと感じた場合は、売却できます。

MSFTが将来1350を越えた場合は、僕はきっちり売れます!!

ちなみに、具体的な銘柄はマイクロソフトしか今のところ見つけれていません(笑)

アップルも計算してみましたが、現在は高すぎて手も出ない状態でした…

2年前なら喜んで買えてた銘柄でしたが、しょうがないですね…

その他具体的な銘柄

実はこれを執筆している時点では、個別の銘柄をピックアップして銘柄を選定してないです(笑)

とりあえず、投資信託の選定方法から紹介します。

僕は、世の中は右肩上がりに経済成長すると考えているので、広く分散し投資すれば利益を得られると考えています。

特に先進国であるアメリカは強いと思うので、アメリカを中心に積み立て投資を行っていきたいです。

でも、中国などの新興国も伸び代があると感じているのでアクセントとして新興国関係のインデックスファンドも積み立てていきます。

インデックス投資に関しての銘柄選定は、主観でいいと思います。

大事なのは無理なく積み立てて購入することです。

ということで、積立ては以下の通り行うことにしました。

楽天全米株式インデックスファンド(バンガード) 5万円

SBI新興国株式インデックスファンド 5万円

ざっくりとアメリカに5万円

SBI新興国は40%が中国なので、2万円を中国、それ以外の国に3万円というイメージ。

また、教育費の積立てとして33000円を毎月積み立ててます。

これはセミリタイアとか全く関係なしで、子供の教育資金の話です。

>>教育費の一部をインデックス投資で積立

妻の積立NISA口座で、15年間積み立てる

銘柄はSBI・バンガード・S&P500インデックスファンド

※僕の場合インデックス投資に関しては、先ほど紹介した配当と値上がりの関係は関係ではなく世の中が良くなり続けるから株価も上がるだろうという観点から投資するというスタンスです。

個別株に関しては以下の通り投資していきます。

ざっくりとした指針としては、情報・技術を中心に値上がり益を期待して購入し、食料品、医療品、通信などの景気の動向にあまり響かなそうなセクターから将来の配当候補株を選定していきたいです。

1、情報・技術

アメリカのS&P500がここ10年で値上がりした背景には、GAFAの株の急成長があります。

ちなみにGAFAとは、

Google

Apple

Facebook

Amazon

の頭文字を取って呼ばれている銘柄で、ざっくりと10年で10倍くらい、この4つは上がっています。

最近ではMがプラスされGAFAMと呼ばれる事の方が多い気がします

※MはMicrosoft

もし10年前にこれらの会社にNISA枠で100万円投資していれば、900万円もの利益を得られた可能性があるんですよね。

今後もそうなる可能性があるので、リスクをとってこの業種に投資していきたいです。

個人的に買った銘柄は、先ほども紹介したマイクロソフトです。

配当も1%程度あり、10年で株価がざっと7倍になっている連続増配当株です。

計算上、15年というスパンで見れば5倍くらいの値上がり益は十分期待できます。

分散という観点からQQQというETFも視野にいれています。

10年でざっと5倍の値上がりをしていて、微々たる配当も有り長い目で見れば配当は右肩上がりです。

個人的に成長という観点からはアマゾンなどの無配株にも投資したいのですが、これは指針に反します。

しかしアマゾンが入っている投資信託なら、アマゾンに投資しつつ配当も得ることができます。

※楽天全米株式インデックスファンド(バンガード)を購入してるので、少額ならすでに投資していると言えますけどね!!

他にも、将来の高配当銘柄として期待できそうなのがIBMです。

ハイテク系の企業でありながら、ライバルのGAFAMがあまりに強すぎるなどでずっと割安な株です。

しかし連続増配当銘柄であり配当性向も低く、今後も増配が期待できる銘柄です。

15年後のYoCが7%以上が期待でき、現在の配当も常時4%以上あります。

安くなるタイミングが有れば買っていい銘柄です!!

※2021年に122.7ドルで20株購入しました

2、食料品、医療品、通信系

15年後の配当株候補としては、先ほど紹介したジョンソン・エンド・ジョンソンやコカ・コーラなどが当たります。

コカ・コーラは、僕の目的に合うリターンが出せないので、同様のセクターでもう少しいい値を出せる銘柄を探したいです。

ただ、コカ・コーラ以上に知っている会社は僕には無いのが悲しいですけどね(笑)

ジョンソン・エンド・ジョンソンは、上手くいけば2倍以上の値上がりも期待できますが、将来の高配当候補で購入したい銘柄です(すでに少し持っていますが)

他にも、試算はしてないですが連続増配当株だけを詰め合わせたVIGという投資信託も候補です。

将来の株価と配当金をポジティブに考えられる数字なら、投資する候補になります。

また、通信系の株も候補です。

配当性向の低さや連続増配の観点から、KDDIは購入しました!!

個人的に日本は今後、人口減によって景気は後退するとは思うので米国株ほど楽観して買えません。

でも、日本株は米国株に比べて税金で優遇されていて、KDDIは不景気に強い銘柄なので購入してもいいと考え購入しました。

逆に、通信株でありながら借金が多すぎることで投資家から敬遠されているAT&Tなども候補ではありますが、増配率を考えたら15年後も株価はさして変わらないという結果になりました。

AT&Tも連続増配株なので、上記の指針に基づいて計算してみました。

現在の株価:30

増配率:1.02%

詳細は省きますが、株価は29.3~38.5に収まり、配当はなんと8.97%となり、米国の税引き後でも8.07%となります。

増配率が1.01%でも米国税引き後7%を確保できる銘柄なので現在から仕込んでもいいとは思いますが、将来値上がりした銘柄を売った後に投資すればいい銘柄なのかなというのが僕の結論です。

とはいえ、基本戦略が無い段階の時に高配当につられて若干購入しています。

株価的に、20くらいだったら購入するにはアリだと思っていますが、過去10年間の最安値は約24なので多分買えないですね…

今持っているAT&Tの株は、将来的に値が大きく下がるような銘柄ではないと思うので15年後も持ち続ける予定です。

※AT&Tは2022年あたりから減配する感じになってますね…。しかも大きく値も下がってしまいました(泣)

スパイス程度で投資したい銘柄

ただし、例外として投資したい銘柄もあります。

それがARCC等のハイリスク・ハイリターンの銘柄です。

これらの銘柄は、リスクが高いと市場では考えられているので現在でも高配当でありますが、倒産さえしなければ将来も高配当の可能性もあると考えています。

直近10年でも、S&P500の成績よりもはるかに良い成績だったそうです。

※ただし、連続増配当銘柄ではないので将来の値が全く見当付きません…

ちなみに、AT&Tも借金が多すぎるという観点から株価が低く高配当株となっていますので個人的にはこちら側の分類です

ただし、あくまでポートフォリオの主としてではなく、投資全体の5%程度に収まるくらいの金額でスパイス的な位置づけでいきたいと思います。

AT&Tは50株程度ですがもう持っているので、ARCCに年間数万円投資するかしないか程度の位置づけですね。

ARCCは株価自体も安く1株から買えるので、NISA枠の調整程度で購入するのが都合いいかなと思っています。

※ARCCも楽天証券から買えなくなってしまいました…