財務情報などが読めない初心者である僕が資産を増やすにはどうしたらいいか??

※※最初の記事投稿日2020年 4月10日※※

※※最初の記事投稿日2021年 8月 3日※※

初心者の投資家にとって、資産を増やす一つの最適解が、「インデックスファンドを積み立て投資」することです。

これは最近読んだ「敗者のゲーム」という投資の本にインデックス投資の有用性が書いてありました。

非常に難しい本ですが、投資をして資産を増やしたいと考えている人にはぜひ読んでもらいたい内容です。

さて、内容に関しては本当に難しい本です。

FP2級を持っている程度の僕の知識だと10%も理解できなかったですが、個人的に大事たと思ったことが以下の3点です。

1、インデックス投資は資産を増やす王道の投資方法

※米国株式市場は基本的に右肩上がりで伸びていくので、市場平均の成績を収めれば過去平均、10年投資をしていればドルベースで5%~10%の収益率を収め、20年だと7~8%、25年以上だと7%くらいに落ち着く

2、投資目的の確認や資産配分を決めることが超重要

いつまでに、いくら資産が必要か…。株式、債券の配分はどうするのか…

これを決めないと、最適な投資方法が選べない

3、銘柄選びなどは一番最後に行い、手数料が安い商品を選ぶ

→ほとんどの投資家がこの作業に一番時間を費やすが、投資目的の確認や資産配分を決めることと比べたら全然重要ではない

投資初心者の僕なりに解釈した内容を一つずつ解説します。

1、インデックス投資は資産を増やす王道の投資方法

僕が読んだ「敗者のゲーム」という本は、アメリカの有名な投資家「チャールズ・エリス」と言う人が1985年に書いた本で、今でも投資家から読まれているバイブル的な本です。

ちょこちょこ内容が改訂されており、僕が読んだのは第6版です。

肩書きが凄まじすぎるくらいすごいですが、学位が「ハーバード大学」と聞けば頭がいい人なのはなんとなくわかりますね(笑)

そんなすごい人が投資経験を重ね、投資方法の一つの最適解が「インデックス投資」です。

…なんか難しそうな感じがしますが、インデックス投資の考え方はシンプルです。

・経済は長期で見れば右肩上がりに成長する

・「長期・積立・分散」して幅広く投資する

↓

・長期的に成長する銘柄に、分散投資して長期的に利益を得る

さて、ここまでで登場する「インデックス」というのはなんでしょうか??

インデックスとは指数の事で、市場全体をパッケージ化したものを「インデックスファンド」といいます。

日本株のインデックス商品なら日本丸ごとの詰め合わせ

アメリカ株のインデックス商品ならアメリカ丸ごとの詰め合わせ

全世界株のインデックス商品なら世界丸ごとの詰め合わせ

こんなイメージです。

例えば日本のインデックスで有名なのが日経平均株価で、日本を代表する225社まるごとの値動きです。

アメリカではs&p500という指標が有名でアメリカの大型株約500銘柄の動向を表すものです。

ちなみに、ネットで「インデックス投資」と検索するとめちゃくちゃ情報が出てくるくらい超有名な投資法です。

そう書くと、「みんな知っているのなら儲からないんじゃないか??」と思うかもしれませんが、そう考えている人は「得をする人がいる分、損をする人がいる」という大きな勘違いをしています。

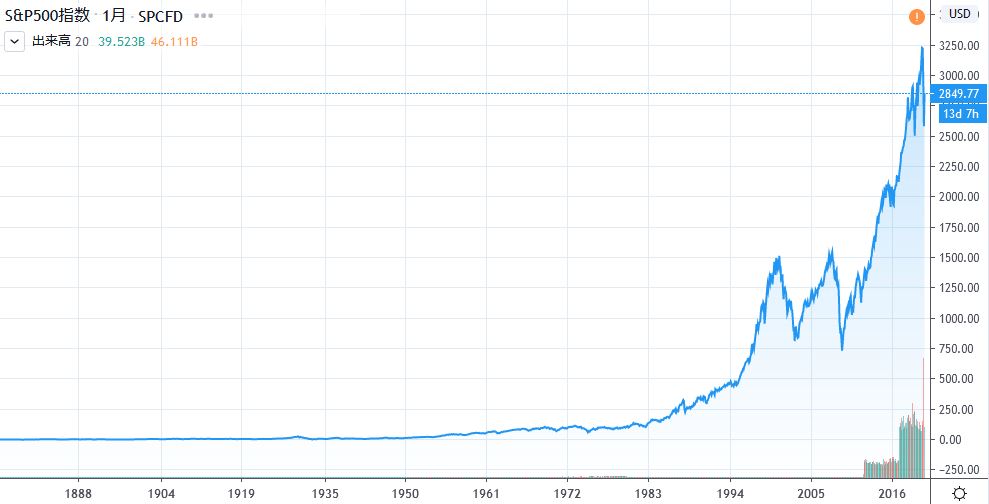

まず、下のチャートを見てください。これはアメリカのs&p500という指数です。

ざっくりいうと、アメリカ全体の株価の推移だと思ってください。

これをみると、上がったり下がったりはしているものの右肩上がりの成長を続けています。

リーマンショック前の好景気時の株価とコロナ騒動が起きている今の株価を比べても、今の方が倍以上株価は高いんですね。

つまり、s&p500に連動する投資商品を買って待っていれば、資産は右肩上がりに上昇していったと言えるわけです。

市場平均の成績を収めれば、資産は増えるんです。

ただし、インデックス投資は右肩上がりに上昇する事が前提の投資方法です。

以下の指標は、日本の日経平均株価の推移です。

1990年のバブル期を頂点とし、上がったり下がったりしています。

最近の日本株は、日銀の市場介入(日銀の上場投資信託の買い占め)で実体経済とかけ離れて株価がめちゃくちゃ上がっていると言われていますが、それでもバブルの頂点には及んでいない状態です。

少子高齢化もますます進んでいく状況の中で、日本で働いている僕からしても経済が発展していくとは個人的には到底考えれられないですね(^_^;)

ちなみに、株価が20年も上がらず物価も上がっていない国は全世界見ても日本だけです。

今後も右肩上がりに成長するかと言われれば疑問符がつきます。

インデックス投資は長期で見ると右肩上がりの市場に分散投資する手法です。

今後日本が経済成長し続けると思うのなら、日本のインデックスファンドを積立購入すればいいと思いますが、現時点ではそれ推奨されていません。

この辺の銘柄の選び方は、後述します。

とりあえず、上で見た全米株指数のような「市場全体が伸びる物に積立投資する」という風に覚えてください。

2、投資目的の確認や資産配分を決めることが超重要

株や債券、投資信託やETF(上場投資信託)を買っている人はネット証券の普及等で多くなりましたが、投資目的を決めて行っている人は結構少ないと思います。

「敗者のルール」にもこの部分が記載されていて、僕もドキッとした一文でした。

まさに、投資において敗者になる方法ですね。

僕の場合、「副収入で月32万円を稼ぐ」というのが一番の目標です。

しかし、「いつまでに」という目標が抜けていました。

その結果2019年は、月々のキャッシュフローを増やすために高配当株を約300万円分購入しました。

しかし配当金を得ると税金が掛かりますし、高配当株は高配当になるネガティブな理由があります。

それは、今後の成長性が低く事業に投資するお金を投資家に配当金として還元しているといったパターンが多いことです。

商社、リース、オイル、たばこ…、なんとなく成長性が低いと感じませんか??

もし、僕の人生があと20年くらいだったらこの銘柄購入は正解かもしれません。

しかし、僕の場合はまずは資産を増やすことが大事です。

少なくとも、今の配当が高い銘柄ではなくて将来的に配当が高い銘柄を買う段階なんです。

素人の僕が今後上がる銘柄をすぐに選べるようになるのは無理なので、インデックス投資を行い資産を増やすことは最適解の1つです。

6~7%の配当をもらって生活するにしても少なくとも6000万は必要ですから、今は高配当株を買っている段階ではないんです。

目的や目標に沿った投資を行うことは、銘柄を選ぶことよりも断然重要です。

さらに、資産をどのように配分するかも重要です。

ここも本の内容は難しくてあまり理解できていない部分もありますが、キーワードは「分散」です。

株、債券、現金の比率

投資する国の比率

投資する時間

などなど、ある程度分散させることが大事です。

結論を言うと、分散を効かす方法が「インデックスファンドの積立投資」です。

インデックスファンドを買う事で、銘柄の分散ができるんです。

今後伸びる可能性がある国を分散(アメリカ全体でも十分分散されているが、リスクを減らすなら他の国も検討。全世界が対象のインデックスファンドもある)

買う日を集中させ過ぎず、例えば毎月1日に定額買う(長期的には上がるが、短期的で見ると割高な日もある。割高で買ってしまう事を防ぐため)

3、銘柄選びなどは一番最後に行い、手数料が安い商品を選ぶ

僕がこの本を読んで一番身にしみた一文を紹介します。

「どの投資家も銘柄選びばかりやっているが、投資方針を決める事の方がはるかに重要」

…僕も銘柄ばかり見ていました。

しかし、一番大事なので資産比率であり、何を買うのかはそんなに重要ではないんです。

ちなみに、正しい商品はインデックスファンドが最適解として紹介されています。

アメリカごと買うのか…

日本ごと買うのか…

新興国ごと買うのか…

全世界ごと買うのか…

今後伸びると思われるインデックスファンドを時間を分散させて(積立投資)買うのが最適解です。

では、どのインデックスファンドを買えばいいのか…

以下2点を考慮し、選ぶことが重要です。

1、右肩上がりの伸びるインデックスファンド

2、売買手数料や信託報酬など、手数料の安い物

この2点を網羅しているのが、「全米型のインデックスファンド」か、「全世界型のインデックスファンド」です。

全米型については、アメリカは今後も人口は伸びていくと予想されていますし、GAFA(google、apple、facebook、amazon)と言ったハイテクで今後も伸びていく企業も存在します。

先進国なのに、まだまだ伸び代を感じるのがアメリカ経済の素晴らしいところですね。

先ほど紹介した通り、長い目で見れば右肩上がりに株価が伸びているので、まさにインデックス投資するには最適です。

全世界ファンドは、全世界の株の中で時価総額が高い株の比率が上がるように銘柄が構成されています。

今のところ、全世界ファンドと言えど6割程度はアメリカの会社です。

今はアメリカ一強ですが、将来は分かりません。

ここ10~15年を見ると、アメリカのインデックスファンドで積立投資をする方が全世界で積立投資をするよりは成績は良かったです。

しかし、インデックス投資の原則は「長期・分散・積立」なので、全世界インデックスファンドの方がよりインデックス投資を呼べますね。

また、手数料も非常に重要です。

プロが積極的に売買する商品(アクティブファンド)は、インデックスファンドよりも成績が良い商品は2割程しかないそうです。

それにも関わらず、手数料がインデックスファンドと比べてめちゃくちゃ高く、おおよそ1%から2%ほどです。

銀行の窓口で買うと、もっと高いです。

例えばネット証券なら、優良なインデックスファンドの手数料は0.1%台と激安な商品も多くあります。

100万円運用を任せても、1年で掛かる手数料は1000円程度で、8割以上のプロの投資家よりも良い成績を収めるのがインデックス投資です。

これだけ見ても、インデックス投資の有用性が分かりますよね??

インデックスファンドの積み立て投資:やり方は超簡単

最後に、インデックスファンドの積立投資の具体的なやり方を説明します。

1、証券口座を作る

楽天ユーザーなら楽天証券、その他の人ならSBI証券がオススメです。

2、投資信託やETFの欄で「インデックスファンド」と検索する

3、「全米型」「s&p500連動型」「全世界型」と記載されているインデックスファンド探し、積立購入を設定すればOK

※「全米型」「s&p500連動型」「全世界型」は厳密には違いがありますが、それよりも大事なのがまずはやってみることです。

歴史的に見れば、どれも右肩上がりに成長しています。

さてさて、インデックス投資のやり方、めちゃくちゃ簡単ですね!!

ちなみに楽天証券なら楽天ポイントで投資ができるので、とりあえずお金は払いたくないけどポイントで投資はしてみたいといった人にはオススメです。

僕もこの方法で500ポイントからスタートしました。

インデックス投資は長期戦

インデックス投資は歴史上、20年間行えば資産が減ったことはない投資方法です。

世界恐慌の底や、オイルショック時の底で売ったとしても20年続けていたら利益は出ていたんですね。

景気には波があり、今後も必ず不景気はやってきます。

最近でもコロナの影響により株価は下落し、実体経済はまさに不況を感じています。

しかし、2021年現在ではすでに株価はコロナ前を回復しており、あの時にもし投資が出来ていれば大幅な含み益が得られた可能性があります。

今後も積立投資を行っていれば、15年や20年あれば間違いなく不景気がきます。

その時に狼狽売りをせずに、「不景気は安く変えるチャンスだ」と思うようにしてみてください。

僕も2020年3月頃はコロナ下で約20%程資産評価額が下がり、結構気分が落ち込んだりもしました。

でも僕の場合は、そのタイミングで投資金額を500ポイントから20000円に増額し、現在では資産比率の調整がてら時間の分散も兼ねて10万円を積立投資しています。

今後も暴落が来た時は、「あの時のように安く買いたい」と思える貴重な経験ができました。

なにはともあれ資産運用は長期戦で、インデックス投資もまさに長期戦が原則です。

時間の分散は積立で行う

銘柄の分散はインデックスファンドを買う事で行う

出口は長期(15年以上後を推奨)

「長期、積立、分散」が再現性の高い方法でできるインデックス投資は、個人的に非常にオススメです。

ちなみに、インデックス投資の出口戦略(売り時)に関しては以下の記事を参考に読んでみてください。

1、インデックス投資の出口戦略①:はっきりとした日時、目標を描き長期投資(15年以上を推奨)

手数料の安いインデックスファンドが買える口座は??

最後に、手数料の安いインデックスファンドを取り扱っている口座を紹介します。

1、SBI証券

SBI証券は、全米のインデックス投資信託で信託報酬(手数料)が最安値(2021年1月現在)の「SBI-SBI・バンガード・S&P500インデックス・ファンド」を取り扱っています。

積立投資において、一番の敵は手数料です。

この値が最安値ということで、個人的にインデックス投資をしたいのならば一番オススメできる証券口座です。

僕も、子供の教育費積立としてSBI-SBI・バンガード・S&P500インデックス・ファンドを毎月購入しています。

毎月33000円を積立NISAで積立購入しています。

<関連>インデックス投資の出口戦略||はっきりとした日時、目標を決める

2、楽天証券

楽天証券は楽天ポイントを投資に使えます。

投資信託を買う際には1ポイントから購入できるので、お金は使いたくないけどポイントからなら使ってもいいかなと思っている人にはオススメです。

僕が一番最初に購入したのは、楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式))という投資信託を500ポイント分購入しました。