個別株よりインデックス投資!!こっちを今後の基本線としようと考えた

この記事は結構長くなりますので、ポイントを3つ挙げると以下の通りです

1、インデックスファンドの積立投資を今後のメイン投資としていく

2、資産のリバランスは積立額の上下で決め、買った投資信託は売らない

3、個別株が多すぎるので、値上がり益が出ている物は売却することも検討する

では順に説明していきます。

現状把握

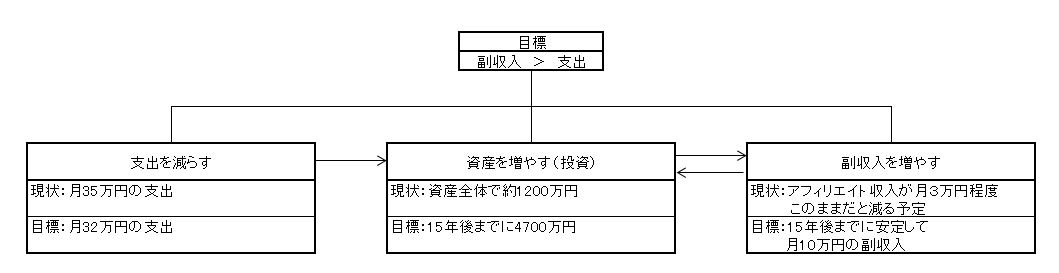

さて、僕の資産形成の目標は以下の通り

最終目標:副収入>支出

ポイントは3つ(あくまで2020年現在の目標です)

支出を減らす:月35万円→月32万円

・減らせた支出分は資産に投資する

副収入を増やす:月3万円で減る予定→15年後に安定して月10万円稼ぐ

・稼いだ副収入は資産に投資する

資産を増やす:1200万円→15年後に4700万円6600万円

・毎月の家計簿の黒字分+賞与の一部を資産運用に加える

図にすると以下の感じです。

1、インデックス投資ならある程度未来を考えれて、試算を達成できそうだから

詳細は違うページに記載しますが、インデックス投資を続けて年7%の成績を納められれば僕のゴールである

・2035年までに47006500万円~7000万円の資産を作る

この目標にそう遠くない値を算出できたからです。

インデックス投資は、幅広く分散投資ができる投資方法で、年平均7%を達成できる可能性が高い投資方法です。

この投資手法は一つの最適解で、インデックス投資では達成できない見込みに対して、リスクを取って目標を達成するというアプローチが一番いいと考えました。

ただし、インデックス投資で資産を積み上げた場合4%ルールで資産を取り崩すという前提があります。

今までの僕の前提だと、7%の配当金で生活を賄うという考えが根本にあります。

その前提なら、260万円を配当で賄うとして年間4700万円でなんとかなるという感じでしたが、4%で取り崩すのならば利回りが4%という前提にしないといけません。

そうなると、必要な金額は260万円×25=6500万円

この金額があればOKです。

では、6500万円をインデックス投資で稼ぐには、年平均7%の利回りとするとどれくらい必要でしょうか??

僕の場合、すでに約600万分の株をもっているので、約18万円/月(216万円)が必要となります。

元本:600万円

積立:約18万円/月

年利:7%

投資期間:14年

僕の2020年度のデーターより、2021年度は現金を減らさずに投資に回せる金額は約160万円です。

投資希望金額が約56万円程足りないので、以下の方法を取ります。

・支出を減らす(最低限、増やさない)

・給料を上げる(今の仕事なら上がっていくと思われる)

・副業で稼ぐ(年100万~150万円くらいならば出来ると感じている)

・個別株を投資のスパイスとして行い利回りアップを狙う

・妻に働いてもらう(←最終兵器!!)(笑)

これらの行動を続ければ、年間で200万円程度は株式購入に充てれると感じています。

200万円/年では目標金額を達成できないで、足りない分は個別株を購入して利回りアップを目指します。

なので、資産の購入は以下のようにしたいと考えています。

1、インデックス投資を(150万円/年)

10万円/月+スポット購入30万円くらいがいい塩梅かと考えています。

2、値上がりを期待できる個別株を購入

購入する金額は約50万円を目途

僕の場合、いい銘柄を選定することよりも株式市場に投入するお金を増やすほうが合っていると感じました。

2、個別株が多いので、個別株の売却を検討する

2020年12月現在、個別株の比率は96%と極めて高いです。

当初、購入した株は基本的に売らないという方針でしたが、個別株に関しては新型コロナウイルスの影響によりエネルギー株(オイル株)で痛い目を見ました…

高配当個別株は、減配と株価の下落というダブルパンチを食らうと目も当てられないということがよくわかりました。

個別株投資はリスクの高い投資なので、今後はなるべく比率を落としていきたいです。

比率を落とす方法として、個別株の一部を売却しました。

売却した株は以下の通り。

・BTI(ブリティッシュ・アメリカン・タバコ) 10株 約4万円

・PM(フィリップ・モリス) 10株 約8万7000円

比率的に微々たるものですが、上記2銘柄は利益がでていたので一部売りました。

これでたばこ株のセクターは、14%→12%と比率を落とせました。

他には

情報・通信:32%

エネルギー:12%

IT:10%

※購入価格時の比率

・「情報・通信」は、2035年時に増配していった結果、買値に対しての利回り7%を狙っている銘柄が主

・「IT」は、2038年時に3倍以上の値上がりを期待している銘柄が主

上2つのセクターははっきりとした目的で購入していて、どんな動きをしても15年間見守りたい銘柄が多数存在するので売りたくないです!!

ただし、エネルギー株はどちらにも当てはまらなく、高配当だし、「オイルは今後も世の中で使われていくでしょ!!」という軽い気持ちで買ってしまった銘柄です。

現状含み損が出まくっている銘柄で売るタイミングを完全に見逃してしまいましたが、上手く売る機会があれば売りたいです。

しかし、先ほども書きましたが2021年度は基本的に個別株は多くても50万円程度までに留めたいと考えています。

3、インデックス資産のリバランスは積立額の上下で決め、買った投資信託は売らない

現金:株比のリバランス方法は以下の3通りあります。

※ここでは株と書いてますが、中身はインデックス投信だと考えてください。

1、株を売る

2、株を買い増す

3、株の積立額を変更する

そのためにはまず、現金:株の比率を決めなくてはいけません。

この比率は人によって異なるので一概には言えませんがとても重要なところです。

詳しくは下記のページを読んでみてください。

<関連>現金や株の比率(アセットアロケーション)の目安を知る

例えば、現金:株比率≒1:1とするように資産形成をした場合、貯金できる半分の金額を投資に回せば理屈上は1:1になりますが、株価は日々変動します。

1年も経てば現金:株=6:4となったり4:6となったりするかもしれません。

1、株価が下がって現金比率が上がっている場合は、追加で投信を購入して比率を1:1に戻す

2、株価が上がって現金比率が下がっている場合は、積立額を減らすか一旦売って1:1に戻す

資産形成期の時は安定して給料が入るはずなので、株を売るのではなくて買い増したり積立比率を調整してリバランスする方法が個人的にオススメです。

次に、インデックス投信のリバランスについて解説します。

今回は4つのインデックス投信を以下のような比率で積立ている前提で考えます。

<購入時> <一年後>

・全米インデックス :25%→40%

・全日本インデックス:25%→40%

・新興国インデックス:25%→10%

・カナダインデックス :25%→10%

この場合、新興国インデックスとカナダインデックスを買い増して比率を25%ずつに調整していきます。

現金比率とインデックス投信の比率を見ながら、積立てる金額を調整したり、スポット購入等を行います。

ちなみに僕の場合は、現金:株≒4:6ですが、まだまだリスクを取れると感じていますので比率を2:8にしたいと考えています。

投信の中身は以下の通りで、比率はこのままでいいと考えています。

・全米インデックス:67%

・新興国インデックス:33%

月19万5000円を積み立てていくのはさすがにきついと感じていますが(理屈的には合っているけど…)現状セミリタイア用に行っているインデックス投資は以下の設定です。

・全米インデックス:2万円

・新興国インデックス:1万円

これでは到底目標を達成できませんし、現金:株比率も変わらない(むしろ現金が上がる)です。

そこで、2021年からは以下のように積立を設定しました。

・全米インデックス :6万円

・新興国インデックス:4万円

これで年間120万円

日々の積立とは別に、投信の評価基準が下がったタイミングで追加で購入します。

※30万円を計画しています。

他にはリスクを取って、連続増配当株を中心に個別株を購入します。

※50万円/年を計画しています

この方法なら、2021年終了時点で現金:株≒3:7 くらいにはなっていると思われます。