資産比率における、現金比率について考察

※※最初の記事投稿日2020年10月11日※※

※※最新の記事投稿日2026年 2月10日※※

どうも、マルクです!!

以前の記事で、現金、債権、株の比率が最も重要だと書きました。

そこで資産における現金比率はどのくらいがいいのでしょうか??

この辺について色々と調べてみたところ、以下の3つのどれかが一般的です。

3つの金額と根拠をまとめると、以下のような感じです。

・生活費の3カ月分(生活防衛費)

・生活費の6カ月分(生活防衛費+税金や車検代、急な家電の不調による買い替え等)

・年齢%(30歳なら資産比率の30%を現金で持っておくということ)

・生活費の3カ月分(生活防衛費)

生活防衛費はこれくらいあれば良い。(あとは国民健康保険や健康保険の保障で何とかなる)

・生活費の6カ月分(生活防衛費+税金や車検代、急な家電の不調による買い替え等)

急な出費が重なる可能性があるが、生活費の6カ月分があれば大丈夫という考え方

また、自己都合による離職の際に失業保険の受け取りに4か月等掛かるのでもう少し余裕をもって6カ月という意見もありました。

・年齢%(30歳なら資産比率の30%を現金で持っておくということ)

若いうちの方がリスク許容度が高く、年齢が上がるほどリスク許容度が下がる。

どの記事も根拠が曖昧でしたが、指針は以下の2つです。

・若いうちリスク許容度が高いが、日々の値動きに耐えられる配分が良い

→含み損に耐えられるギリギリまでは株を積極的に持つべき

・いざというときのために現金を持っておく

→目安は生活費の3カ月分~6カ月分、もしくは資産の年齢(%)

これらを踏まえると投資に関するアプローチは以下の通りです。

1、日々の値動きはあるけど、長期で慣らせば慣らすほどが株が一番資産価値が上がるから、なるべく株をもつといい。

2、さらに、なるべく若いうちから始める方がいい。

100%納得する理由ですね!!

非常用の現金は取っておこう

個人的にオススメで実践しているのが、「非常用の現金は資産運用とは別に取っておいて、その他の現金でアセットアロケーションを組む」という考え方もありました。

先ほど紹介したように一人一人、必要な現金は違い、比率も諸説あります。

自分が心理的に大丈夫と感じられる現金比率をひとまずプールしといて、その他の金額で資産配分を考えれば生活が破たんすることはありません。

その後、現金比率も含めた資産配分を考えましょう。

例えば投資信託:50%、現金:50%とあらかじめ資産設定をし、その通りに投資信託を購入しても1年も経てば投資信託の値動きによって比率が変わってしまいます。

その際に配分を決めておけば、資産配分を点検した時に誤差があった場合、買ったり売ったり購入を控えたりと対策ができます。

ちなみにアメリカだと一般的に、債権と株の比率でリバランスするらしいですが、投資初心者の場合は投資信託と現金の2つで資産を持ち、資産比率をスクを調整することを推奨します。

投資信託:30%、現金:70%でも不安と感じる人もいますし、投資信託:90%、現金:10%でも大丈夫な人もいます。

個人的には、投資信託の積立を継続し、徐々に年齢%の現金目指していって自分の心地よい水準を見つけることがお勧めです。

債権やコモディティを絡める方法もある

最初は現金と投資信託だけで比率を調整を推奨しますが、資産額が増えてきたら債権やコモディティも資産に入れることも1つの戦略です。

今回は、有名投資家でyoutuberの高橋ダンさんの著書「僕がウォール街で学んだ勝利の方程式」という本に書いてあった王道の資産比率を紹介します。

ダンさんが推奨している比率は以下の通りです。

A:主に高いパフォーマンスを期待して投資するもの

株、社債、通貨、不動産

資産比率は40%~60%

B:主にポートフォリオの値動きを安定させるために投資するもの

国債、現金

資産比率は20%~40%

C:AやBとは異なる値動きをし、全体のパフォーマンスを高め、安定させる目的で投資するもの

コモディティ、ビットコイン、その他

資産比率は20%~30%

マルクもこの比率は参考にしており、資産の一つに債権ETFや、コモディティである金やビットコインも資産に入れています。

マルクのやり方と決定的に違うことは、マルクの場合は生活費の約6カ月分を取っておくというやり方ですが、ダンさんの場合は全部ひっくるめて上記の比率にするよう書いてありました。

けがなどで現金を多く利用し、資産比率が偏ったらリバランスすればいいからという理由です。

ダンさんの方法もいいとは思いますが、個人的には何を売るかなどを都度考えたり、と手間が掛かる方法だと思いますし、安心感が乏しいと感じています。

マルクの場合はどう??検証してみた

さて、ここからは参考としてマルクの場合について書いていきます。

マネーフォワードをの集計結果より、2020年での1年間で計上したお金はざっと430万円でした。

月々に慣らすと35万8000円といったところです。

この金額の中には、毎月のインデックス投資の買付量も含まれており、実際は年400万円(33万円)といったところです。

※固定資産税、自動車税など、1年に1回ある支払い等も慣らしての計算です

マルクの場合は、2020年10月時点での資産合計がざっと1000万円です。(この記事を今書こうと思った理由ですね。計算しやすい(笑))

3か月分:約100万円(現金比率の約10%)

6カ月分:約200万円(現金比率の約20%)

年齢(33歳)=現金比率とすると、約330万円

100万円~330万円くらいは確保したいという結果でした。

わが家の月々の生活費は33万円くらいですが、マルクが働けなくなった場合などに対して保険を掛けていません。

わが家は4人家族で、私だけ働いている状態ですので働けなくなるリスクには備えないといけないです。

私が働けなくなると、生活費にプラスして医療費が最大10万円掛かると想定します(高額医療制度を利用した場合の医療費は約10万円)。

多めに考えて、33万円+10万円=43万円が1カ月の生活費だとし、念のため6カ月分はお金を取っておくとします。

その場合、43万円×6か月=258万円 これくらい現金があれば安心です。

マルクの場合、約260万円あれば心理的に安心できる金額です。

なので個人的には、260万円を別途とっておいて、資産比率の調整を行うこととします。

ちなみに2020年10月時点では、現金比率は約550万円で比率としては約55%です。

約55%は現金比率が高い状態だと自分でも感じており、もっとリスクはとっていいと思っています!!

あらかじめ現金を確保した後なら、現金:株式=10:0も理屈上は可能ですが心理的にきつい気がするので、まずは以下の比率にします。

株式:現金≒70:30

株式:現金≒80:20

※現金は別途260万円確保

適正なリスクはいまいち把握できていないので、まずは70:30(+260万円)としていきます。

この比率で日々の生活が平穏に過ごせないのなら、60:40になるよう積立を減らし、逆にまだリスクが取れそうなら、投資信託を積み立てたり、指針に合う株式を買うなどして株式の比率を上げます。

マルクの資産比率推移

ここからは、マルクの比率調整の推移を書いていきます。

・2020年10月11日時点

株式:約450万円

現金:約290万円(+260万円)

合計:約740万円(約1000万円)

株式:現金≒60:40

・2020年11月30日時点

株式:約580万

現金:約340万(+260万円)

合計:920万円(約1180万円)

株式:現金≒60:40

投資信託の積立を継続して行い、市場が好調にも関わらず1カ月程度では株式の比率が上がっていきません。

比率は株にもう少しシフトしたいですが、焦って買うとろくな結果になりません。

インデックスファンドの積立金額を少し増やし、基本戦略に合う連続増配株を株価的にタイミングが良ければ購入することとしました。

現金だけで持っているのはもったいないけど株はリスクが高いからやだなぁとも思うので債権という考え方もありますが、15年以上の長期で見ると株が一番資産が増えると考えています。

マルクの目標は、2035年に副収入>>生活費の資産を作ることです。

15年後は十分長期にあたり、それなら株を持つのが一番いいです。

基本的には債権ではなく株(投資信託を含む)を購入していきます。

・2021年12月31日時点

株式:約1180万円

現金:約680万円(+260万円)

その他:約110万円

合計:約1970万円(約2230万円)

株式:現金:その他=60:34:6

暗合資産を資産比率の一部に加えました。

色々言われていますが、暗合資産を資産配分の一部に加えるのならありだと考えています。

今は市場が好調なこともあってか、この比率なら心理的にも負担はありません。

株式:現金:その他=60:30:10

2021年12月時点では、これくらいの比率が個人的にいいのではと考えています。

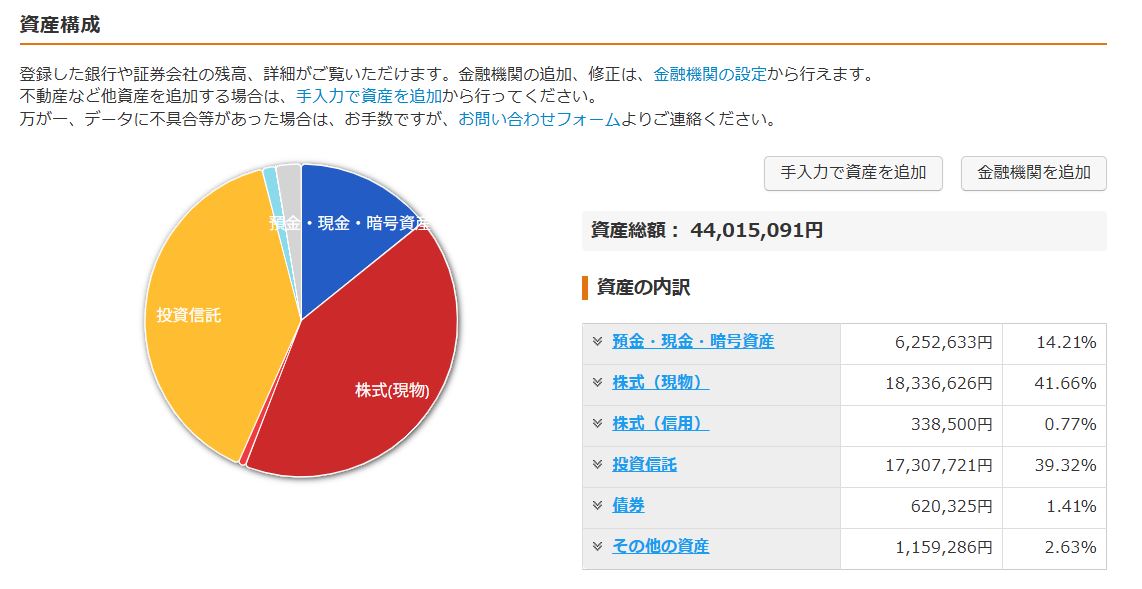

・2026年2月10日時点

久しぶりの更新(笑)

※Money Forward for 住信SBIネット銀行より抽出

自分なりの区分は以下の通りです。

株式:3250万円

現金:約220万円(+260万円)

債権(ETF含):約400万円

金(GOLD):約110万円

暗号資産:約160万円

合計:約4140万円(約4400万円)

株式:(現金+債権):(金+暗号資産)= 80:15:5

株式市場が好調過ぎて、株の比率がグンと上がっています。

比率としては目標としていた比率も上回ってしまい、資産規模も大きくなりすぎて暴落が怖いと感じるようになりました。

積立金額を少し減らしたほうがいいのか…

とはいえゴールがまだ9年先なので時間を味方につけるフェーズなのか…

非常に悩んでおります!!

まとめ

適切な現金比率はどれくらい必要なのか…

方法は以下の2点が考えられます。

1、最低限の現金を取り置いて、その後に全体の資産比率を考える

2、全体の資産比率だけを考える

まずは最低限の現金ですが、目安は以下の通りです。

・生活費の3カ月分(生活防衛費)

・生活費の6カ月分(生活防衛費+税金や車検代、急な家電の不調による買い替え等)

・年齢%(30歳なら資産比率の30%を現金で持っておくということ)

少なくとも、生活費の3カ月分はないといけません。

適切な資産比率は、各々の年齢や性格、目標等によって様々なので自分で最適な比率を見つけるしかありません。

有名投資家でyoutuberの高橋ダンさんは、以下の比率がオススメと著書に書いてありました。

A:主に高いパフォーマンスを期待して投資するもの

株、社債、通貨、不動産

資産比率は40%~60%

B:主にポートフォリオの値動きを安定させるために投資するもの

国債、現金

資産比率は20%~40%

C:AやBとは異なる値動きをし、全体のパフォーマンスを高め、安定させる目的で投資するもの

コモディティ、ビットコイン、その他

資産比率は20%~30%

これら情報を参考に、自分に合う資産比率を見つけて頂けると幸いです。